根据美国半导体产业协会的统计,可以看到全球半导体销售额呈现逐年增长的姿态,从2001年的1472.5亿美元一路提升至2019年的4110亿美元。虽然在2019年全球半导体销售额因为消费电子市场疲软从而略微下滑,但是从19年6月开始全球半导体销售额呈现恢复的态势,环比数据明显优于2018年同月份环比数据。目前随着下游多方需求恢复的共振,将史无前例的带动半导体行业在5G的飞速发展,再创新高。

▲2018年及2019年全球半导体月度销售额对比(十亿美元)

▲中国近年占全球半导体销售额情况(十亿美元)

▲2016~2021年全球半导体各应用市场的年复合增速预测

▲国产替代空间测算

从市场上看,我国半导体市场规模超万亿,半导体产业已成为国家战略新兴产业的重要部分,而超三分之二的半导体产品需从国外进口,高端领域几乎完全依赖进口情况急需改变,尤其是2018年中美贸易摩擦以来,中兴、华为事件更是给中国半导体行业敲响警钟。

▲华为国产替代链示意图

半导体产业呈现技术密集、资本密集及和产集群的特点。半导体核心产业链包括半导体产品的IC设计、IC制造和IC封测。目前已经形成EDA工具、IP供应商、IC设计、Foundry厂、封测厂的高效稳定的深度分工模式。目前全球半导体正在经历从中国台湾向中国大陆的第三次产业转移,历史上看,前两次的行业转移分别发生在20世纪80年代和20世纪90年代末,分别从美国本土到日本和美日向韩国、中国台湾的转移。目前我们已经看到设计、制造、设备等半导体环节已经逐步的向中国转移。

▲半导体上下游产业链,以及半导体材料在产业链所处位置

▲半导体材料分类

4.光刻:掩模/光罩、光刻胶、光刻胶显影液、熔剂、剥离剂。

▲晶圆制造过程所需材料

▲全球半导体材料市场销售额

▲中国大陆半导体材料市场增速vs.全球

▲半导体原材料分布情况

▲封装及晶圆制造材料市场规模及增速(单位:亿美元)

▲全球半导体材料销售额分布

▲2012-2017年我国占半导体制造材料国产化情况(%)

▲半导体材料国产化进程

从技术层面出发再至半导体封装材料进出口金额及量(由于缺乏晶圆制造数据,故以封装材料为例说明),可以看到中国对于半导体封装材料进口量的需求巨大,同时再对比进出口单价情况,从2017年开始计算,出口单价仅为进口单价的约为60%,价格悬差巨大,也再次反映了中国虽然对于半导体材料的需求巨大,但是由于目前技术能力有限所致进出口贸易悬差巨大,也因此存在巨大的国产替代空间。

▲半导体封装材料进出口额(万美元)

▲半导体封装材料进出口量(吨)

▲半导体封装材料进口单价情况

根据目前SEMI对于全球各类半导体硅片的出货量统计,我们也看到半导体市场对于12英寸硅片的需求及使用也是逐步增加。2011年,200mm半导体硅片市场占有率稳定在25-27%之间;2016年至2017年,由于汽车电子、智能手机用指纹芯片、液晶显示器市场需求快速增长,200mm硅片出货面积同比增长14.68%;2018年,200mm硅片出货面积达到3278.00百万平方英寸,同比增长6.25%。2018年,300mm硅片和200mm硅片市场份额分别为63.31%和26.34%,两种尺寸硅片合计占比接近90.00%。

▲半导体硅片技术演变史

▲全球各类型半导体硅片出货面积占比

▲较大尺寸晶圆具备更高的理论生产效率

▲8英寸及12英寸理论成本变化情况

▲全球半导体硅片市场规模(亿美元)

▲全球半导体硅片出货面积(百万平方英寸)

▲中国大陆半导体硅片市场规模(亿美元)

▲全球硅片市场竞争格局及市占率

同样光刻胶从功能上又可分为正性及负性光刻胶:正性光刻胶之曝光部分发生光化学反应会溶于显影液,而未曝光部分不溶于显影液,仍然保留在衬底上,将与掩膜上相同的图形复制到衬底上;而负性光刻胶之曝光部分因交联固化而不溶于显影液,而未曝光部分溶于显影液,将与掩膜上相反的图形复制到衬底上。

▲光刻胶构成

▲正性光刻胶和负性光刻胶反应原理

按照应用领域的不同,光刻胶又可以分为印刷电路板(PCB)用光刻胶、液晶显示(LCD)用光刻胶、半导体用光刻胶和其他用途光刻胶。PCB光刻胶技术壁垒相对其他两类较低,而半导体光刻胶代表着光刻胶技术最先进水平。

▲不同分类下的光刻胶分类

▲ASML光刻机

▲全球半导体光刻胶及配套试剂市场规模

▲光刻胶主要生产企业

▲国内半导体产品结构

CMP化学机械抛光(ChemicalMechanicalPolishing)工艺是半导体制造过程中的关键流程之一,利用了磨损中的“软磨硬”原理,即用较软的材料来进行抛光以实现高质量的表面抛光。通过化学的和机械的综合作用,从而避免了由单纯机械抛光造成的表面损伤和由单纯化学抛光易造成的抛光速度慢、表面平整度和抛光一致性差等缺点。

▲全球CMP材料市场规模情况(亿美元)

▲CMP抛光步骤随逻辑芯片和存储芯片技术进步而增加

目前市场上抛光垫目前主要被陶氏化学公司所垄断,市场份额达到90%左右,其他供应商还包括日本东丽、3M、中国台湾三方化学、卡博特等公司,合计份额在10%左右。抛光液方面,目前主要的供应商包括日本Fujimi、日本HinomotoKenmazai,美国卡博特、杜邦、Rodel、Eka、韩国ACE等公司,占据全球90%以上的市场份额,国内这一市场主要依赖进口,国内仅有部分企业可以生产,但也体现了国内逐步的技术突破,以及进口替代市场的巨大。

▲抛光液主要生产企业

▲抛光垫主要生产企业

▲美国SEMI工艺化学品的国际标准等级

▲我国电子特气市场规模(亿元)

▲电子气体分类

▲电子气体分种类份额占比

▲电子特气在晶圆制造中的应用

▲我国集成电路产业销售额

▲我国电子气体市场格局(2018年)

1、OLED下游需求强势支撑

▲AMOLED和TFT-LCD性能比较

▲AMOLED比LCD更轻薄

▲OLED出货量(分应用,百万单位)

▲2018年OLED应用领域情况

▲AMOLED市场规模(分应用,百万美元)

▲LTPS-AMOLED渗透率与a-Si相近

▲2019年全球AMOLED智能手机各厂商占比(按出货量)

▲全球智能手表市场份额(按品牌分类)

汽车智能化趋势下,多屏智能联动带动车载显示屏需求量上升。车载信息娱乐系统、流媒体中央后视镜、抬头显示系统HUD、全液晶仪表、中控屏多屏融合车联网模块实现人机交互,以满足驾乘者智能驾驶和娱乐需求,将推动车载显示的大规模使用。根据盖世汽车研究院预测,到2025年全球智能网联车市场规模达5506亿美元,2018-2025CAGR达14.9%;中国智能网联车市场规模达2154亿美元,2018-2025CAGR达17.0%。基于此大背景下的汽车智能化、新能源化的确定趋势下,作为人机智能交互入口的车载显示屏需求将不断攀升。

▲2015-2022E全球车载显示出货量现状及预测

▲全球各地区OLED产能增长情况(按基板数量,K片)

▲2015-2021大陆面板厂商产能(纵轴百万平方米)

2018年我国超高清电视出货量达3210万台,同比增长11%,渗透率达到67%,高于全球水平45.5%,预计2021年渗透率将有望提升至74%。更先进的8K显示技术发展更为迅猛,根据群智咨询数据,2019年全球8K电视出货量增长为约20万台,渗透率仅为0.1%,预计2020年全球8K面板市场规模将在2019年基础上翻倍,而2022年全球8K电视面板规模有望超过700万台,渗透率提升到2.7%。

▲中国超高清电视销量及渗透率

▲2019-2022全球8K电视面板出货规模及渗透率

▲OLED有材料分类

"

"

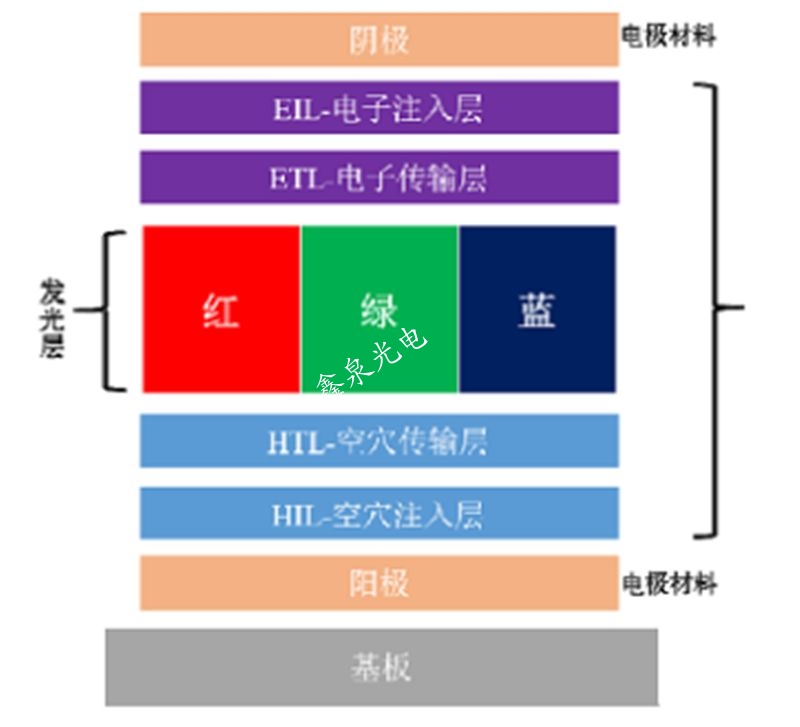

▲PMOLED膜层结构

▲OLED上游有机材料产业链

OLED发光材料目前基本被国外厂家垄断,主要集中在出光兴产、默克、UDC、陶氏杜邦、住友化学、德山等企业,市场份额占比90%以上。OLED有机发光材料历经三代:第一代为荧光材料,第二代为磷光材料,第三代为TADF材料(超敏荧光材料,目前尚在研发),目前蓝光主要使用第一代荧光材料,红光、绿光用第二代磷光材料。

▲红光材料市占率

▲不同形态的聚酰亚胺的下游应用

随着OLED取代LCD成为显示行业趋势,显示面板正沿着曲面→可折叠→可卷曲的方向前进,柔性OLED的核心诉求在于轻薄、可弯曲,因此面板各主要材料包括基板、偏光片、OCA、触控材料、盖板材料等均发生变革,主要是向更薄、更柔、更集成化演变,目前上游材料几乎100%以来进口,未来进口替代空间广阔。

▲LCD与柔性OLED在材料上的对比

▲PI膜产业链构成

▲全球偏光片市场规模(亿美元)

▲PMMA上游原料及下游产品

▲全球PMMA产能按企业占比

▲偏光片原材料成本构成

▲TAC膜与非TAC膜占比

联系人:史先生

手机:13289833098

电话:029-81543911

邮件:xqled@sohu.com

地址:西安市碑林区长安北路58号